Чому варто вкладати кошти в метали технологічної доби та компанії з малою капіталізацією.

Юрій Лазебніков, інвестор і керуючий партнер міжнародного холдингу TECHIIA

У 2021 році світова економіка відновлювалася та адаптувалася до нових реалій.

Одні сфери, на зразок авіаперевізників, приходили до тями повільно. Технологічні компанії навпаки – демонстрували високі темпи зростання.

Як і раніше, добре себе почувають компанії зі списку Nasdaq 100, FAANG (Facebook, Amazon, Apple, Netflix, Google), розробники вакцин, IT та e-commerce.

Від них, з одного боку, залежить повернення до звичного способу життя, з іншого – перехід на новий рівень економічної еволюції.

У 2022 році вони продовжать давати не найвищі, але стабільні дивіденди. Проте додалося ще кілька цікавих пунктів для інвестування. Про них і розповім.

Метали технологічної ери

Хоча золото залишається королем металів, розповім про ті, які за останні роки стали новою коштовністю. Це літій, алюміній та магній.

Карбонат літію – найдешевший і найпростіший матеріал для виробництва Li-ion-акумуляторів. Ціни на з’єднання літію б’ють рекорди і продовжують зростати. Виробникам батарей для техніки та автомобілів потрібно дедалі більше сировини.

У 2021 році світова промисловість 430 тис тонн карбонату літію. За прогнозами, до 2030 року ця цифра зросте до 1,8 млн тонн. Видобуток літію – складний та довгий процес. Цим пояснюються його дефіцит та зростання цін.

Недавно аналітики консалтингової компанії Evercore про настання "літієвого десятиліття" і порадили інвестувати в цей метал.

Ціни на алюміній та магній теж стрибнули вгору. Найбільше – через ситуацію в Китаї. Виробництво обох металів вимагає величезних витрат електрики, а після повені в провінції Шеньсі в країні енергетична криза.

Крім того, перед зимовою Олімпіадою-2022 Пекін посилив боротьбу з шкідливими викидами, встановивши квоти для промисловості та обмеживши виробництво.

Через це алюміній показав 13-річний максимум, з 2 тис дол за тонну в січні до 3 160 дол за тонну в жовтні. Wood Mackenzie , що ситуація в Піднебесній спричинила скорочення річного виробництва алюмінію на 7%.

Імпорт металу до Китаю , як і потреба в ньому в усьому світі. Statista , що ринок алюмінію зростатиме на 2,6% на рік і до 2029 року сягне 78,4 млн тонн. Goldman Sachs , що до 2023 року ціна алюмінію зросте до 3 250 дол за тонну, а до 2025 року – до 3 500 дол за тонну.

Дефіцит магнію, якого теж виробляє Китай, веде до кризи в автомобільній промисловості. Метал необхідний для отримання легких і надлегких сплавів.

Донедавна в Шеньсі 60% всього магнію країни. У вересні 35 з 50 заводів у провінції закрили. Не дивно, що з 2 тис дол за тонну метал подорожчав до 10 тис дол. Європейська асоціація автовиробників .

Поки що катастрофи не сталося. Китайські заводи відновили виробництво в жовтні, і ціна магнію до 5 500 дол за тонну. Уоррен Баффет порадив би негайно інвестувати в сектор. Тим більше, що, за CRU Group, через домінування Китаю в сегменті дефіцит магнію збережеться.

Напівпровідники

У 2020 році капіталізація напівпровідникового сегменту 426 млрд дол, а до 2028 року збільшиться до 803 млрд дол. Головний фактор зростання – величезний попит на мікрочипи, в основі яких – напівпровідники.

Задовольнити попит поки що не виходить: то автомобільний сектор, то виробники ігрової та побутової техніки скаржаться на збої в постачанні та випуску.

Майже все пов’язане з напівпровідниками приносить прибуток. Винятком є Intel, яка після зміни керівництва тимчасово випала з гонитви щодо розробки мікропроцесорів і застрягла у 10-нанометровій технології. До того ж Apple переводить свої настільні комп’ютери та ноутбуки з чипів Intel на власні розробки.

AMD, наприклад, уже працює за 7-нанометровою технологією. Акції AMD розпочали 2021 рік на позначці 92 дол та зросли до 157 дол. Їхніми чипами комплектуються автомобілі Tesla та Sony PlayStation. Вони використовуються для обслуговування сервісів Microsoft Azure, Google Cloud та Meta Oculus.

Intel не здається. Як Nikkei Asian Review, до кінця 2022 року компанія може зробити крок у 3-нанометрову епоху в співпраці з найбільшим тайванським виробником TSMC. Щоправда, одночасно з нею це збирається зробити Apple.

Компанії з малою капіталізацією

Логіка проста: великій компанії складніше розвиватися, і дивіденди при довгострокових інвестиціях у великий бізнес будуть меншими, ніж якщо ви вкладетеся в невелику, але перспективну фірму.

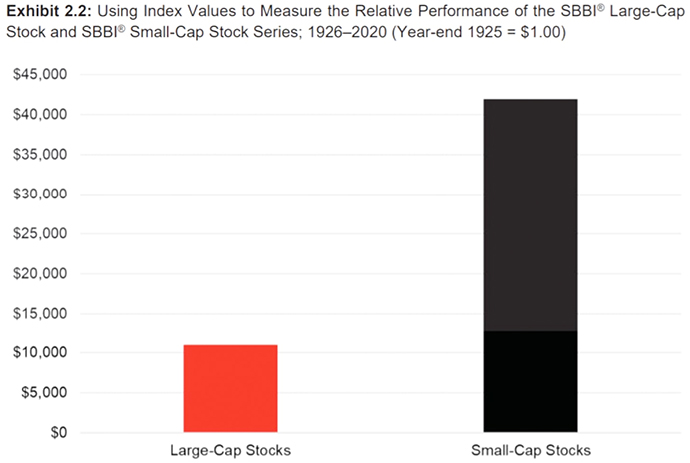

Дослідження каже: вклавши у 1926 році в компанію з великою капіталізацією та реінвестуючи всі дивіденди до кінця 2020 року, ви б заробили 10% річних. Кожен вкладений тоді долар приніс би 11 тис дол.

Якщо ж за тих же умов ви б інвестували в компанію з малою капіталізацією, то кожен долар перетворився би на 42 тис дол. Для порівняння: корпоративні облігації дали б лише 300 дол. Усі цифри – без урахування інфляції.

Повертаючись у наші реалії, згадаємо: у лютому 2020 року акції багатьох технологічних компаній різко пішли вниз, а вже за місяць почали зростати.

Залишок 2020 року та весь 2021 рік топові позиції Nasdaq росли, як на дріжджах. Так, акції Alphabet з початку квітня 2020 року зросли з 1 100 дол до 2 900 дол.

Більшість інвесторів ще вкладають у великі компанії, але незабаром перемкнуться на інші індекси. За найпривабливішими компаніями з малою капіталізацією стежать кілька індексів, головні з яких – та .

На початку листопада обидва індекси піднялися до рекордних максимумів і, швидше за все, зростатимуть далі, тому що через шалений попит на акції великих проєктів залишилися без уваги. Вони, як і раніше, дешеві на перегрітому ринку. За , саме цей сектор зростатиме в міру відновлення економіки США.

Індія

Схоже, що 2022 року інтерес міжнародних інвестиційних компаній буде прикутий до Індії. У Morgan Stanley високі темпи відновлення індійської економіки та 7-відсоткове зростання ВВП протягом наступних чотирьох років.

По-перше, індійські фондові ринки протягом останніх півтора року демонструють вищі показники, ніж в інших країнах, що розвиваються. Morgan Stanley , що після залучення Індії до глобальних індексів облігацій Бомбейська фондова біржа почне зростати ще швидше. Ці темпи досягнуть 16% до грудня 2022 року.

По-друге, поки в інших юрисдикціях, на кшталт США та Китаю, обговорюється тема підвищення корпоративних податків, індійський уряд стурбований зростанням ВВП і вживає заходи, що стимулюють корпоративний прибуток.

По-третє, пандемія позитивно вплинула на експортний потенціал країни, зокрема, на ринок аутсорсингу програмних послуг.

Біткоїн

Укладачі тлумачного словника англійської мови Collins English Dictionary, який видає одна з найбільших у світі компаній Harper Collins Publishers, NFT словом 2021 року. Блокчейн з нами надовго. Як і найвідоміший його проєкт біткоїн, який у топі ще й тому, що він перший, а решта крипти з’явилася пізніше.

Тобто ви можете інвестувати в сучасні гіперкари, та найдорожчою машиною Ferrari 1963 року, вартість якої у 2020 році зросла до 70 млн дол.

Попри критику, біткоїн дорожчає. Досягнувши капіталізації 1 трлн дол, він входить до сімки найдорожчих проєктів, вперед лише монстрів – Apple, Microsoft, Alphabet, Saudi Aramco, Amazon і Tesla. За 2021 рік курс виріс на 50%.

Звичайно, біткоїн має проблеми. По-перше, це не найбільш передовий за кодом протокол. По-друге, біткоїн, як і раніше, існує в реальності, паралельній сучасній фінансовій системі, і ця ситуація змінюється дуже повільно. По-третє, він залишається високоризиковим активом.

Проте топові криптоактиви поступово перебирають на себе роль альтернативного засобу накопичення. Серед власників біткоїна – засновник Tesla Ілон Маск, засновник PayPal Пітер Тіль, інвестиційний банк Morgan Stanley, журнал Time.

Моє застереження залишається : вкладати стільки, скільки не шкода втратити. Не займатися синхронними стрибками з різкими коливаннями ринку, а бути готовим до довгої гри та періодичного прощання зі шматком нервів.

Оригінал статті на