Нік Зионг, менеджер з фінансового моделювання міжнародного холдингу TECHIIA. Джерело: speka.media

Цей текст я написав за кілька тижнів до російського вторгнення та зі зрозумілих причин відтермінував до кращих часів. Але кращі часи — поняття відносне, а потреба заробляти і платити податки, створювати світові продукти нікуди не поділася, а, навпаки, посилилася. Тож розпаковую інструкцію про фінмодель. Сподіваюсь, що вона стане у пригоді стартаперам і молодим бізнесам, які тримають економічну передову.

Отже.

Фінансова модель — це документ, який допомагає привести до ладу справи компанії, особливо свіжоствореної. Він включає фінансові й нефінансові показники та визначає етапи розвитку бізнесу, залучення інвестицій, період окупності, норму прибутку тощо. Якщо ви правильно склали фінмодель, то вважайте, що зробили пів справи для утримання компанії на ринку.

Є складність: підготовка фінансової моделі може тривати від кількох днів до кількох тижнів. «Краще витрачу цей час на розробку продукту», — думають деякі керівники стартапів. Але не поспішайте.

Фінмодель — інструмент, який дозволить вам не лише аналізувати ефективність діяльності та відхилення від плану, а й збільшить інвестиційну привабливість. Наприклад, окрім презентації бізнес-проєкту, ми в холдингу TECHIIA обовʼязково запитуємо у стартапів їхню довгострокову фінансову модель. Вона підказує нам, як проєкт планує розвиватися та на що потрібне додаткове фінансування.

З таким документом ви більш прозорі та зрозумілі для інвесторів — а це вже жирний плюс для молодого проєкту.

Я допоможу вам скласти фінмодель без зайвих рухів, спираючись на наш живий досвід. Не намагайтеся зробити все за один підхід. Розбийте процес на дуже маленькі кроки. Краще повільно йти, ніж швидко стояти.

На тлі пам'ятайте основне правило: завищуйте витрати та занижуйте доходи.

1. Підготувати файл

Перед розрахунками необхідно підготувати файл. Це перший і найлегший крок, який допоможе вам налаштуватися на створення моделі.

Рекомендую створити в Excel або Google Sheets відразу три вкладки:

- Calculation — для всієї розрахункової частини.

- Drivers — тут рекомендую прописати всі драйвери бізнес-кейсу. Це в майбутньому допоможе вам легше робити будь-які зміни, а потенційному інвестору орієнтуватись у файлі.

- Summary — підтягуватиме всі основні показники з вкладки Calculation. Допоможе вам легше будувати графіки та демонструвати основні фінансові та нефінансові показники.

Ваш файл будуть аналізувати інші люди, тому дуже важливо розшифрувати кожну цифру, яку ви вказуєте. Це дозволить уникнути багатьох непотрібних питань з боку інвестора, та й вам допоможе згадати, як саме ви робили розрахунок.

2. Визначити основні KPI

Показниками КPI, яких ви плануєте досягти, може бути будь-що. Для одних це кількість користувачів, для інших — кількість встановлень додатку, для третіх — продажі товарів.

Наприклад, для стартапів, які розробляють мобільні додатки, зазвичай важливими є показники Monthly Active Users, Install rate тощо. Важливість показнику ви вирішуєте самі.

Таких цілей може бути безліч, але не варто перевантажувати бізнес-кейс та вказувати цілі, які можуть конфліктувати одна з одною. Наприклад, показник рентабельності інвестицій та обсяг інвестицій. З одного боку, інвестиції в нове обладнання можуть у майбутньому збільшити обсяг виробництва, якість продукції тощо. Проте такі інвестиції зменшать показник рентабельності. Краще оберіть 3-4 основних показники, які можуть охарактеризувати потенціал вашого продукту.

Якщо ви не знаєте, який показник вам потрібен, варто проаналізувати конкурентів і ринок. Я рекомендую класичні джерела — Statista та Crunchbase. Аналіз може зайняти у вас кілька днів, але дозволить зрозуміти, на що дивляться потенційні інвестори, яку цінність вимагають кінцеві користувачі та що нового ви можете дати для них.

Показники KPI зрештою мають бути на вкладці Summary.

3. Прописати Drivers

Драйвери — це показники, зміна яких впливає на результати фінансової моделі. Їх можна поділити на два типи:

- Обґрунтовані: ті, що підтверджені аналізом третіх сторін — наприклад, очікуване зростання ринку. Бажано вказувати джерело інформації, звідки була взята інформація.

- Необґрунтовані: припущення, що базуються на ваших очікуваннях — наприклад, конверсія, потенційний відтік користувачів.

Звісно, краще, щоб фінансова модель базувалась тільки на обґрунтованих драйверах. Проте в багатьох випадках таке неможливо буде зробити, адже більшість корисних для вас показників не будуть у публічному доступі. Тоді ви можете зробити свої припущення щодо приблизного значення того чи іншого показника.

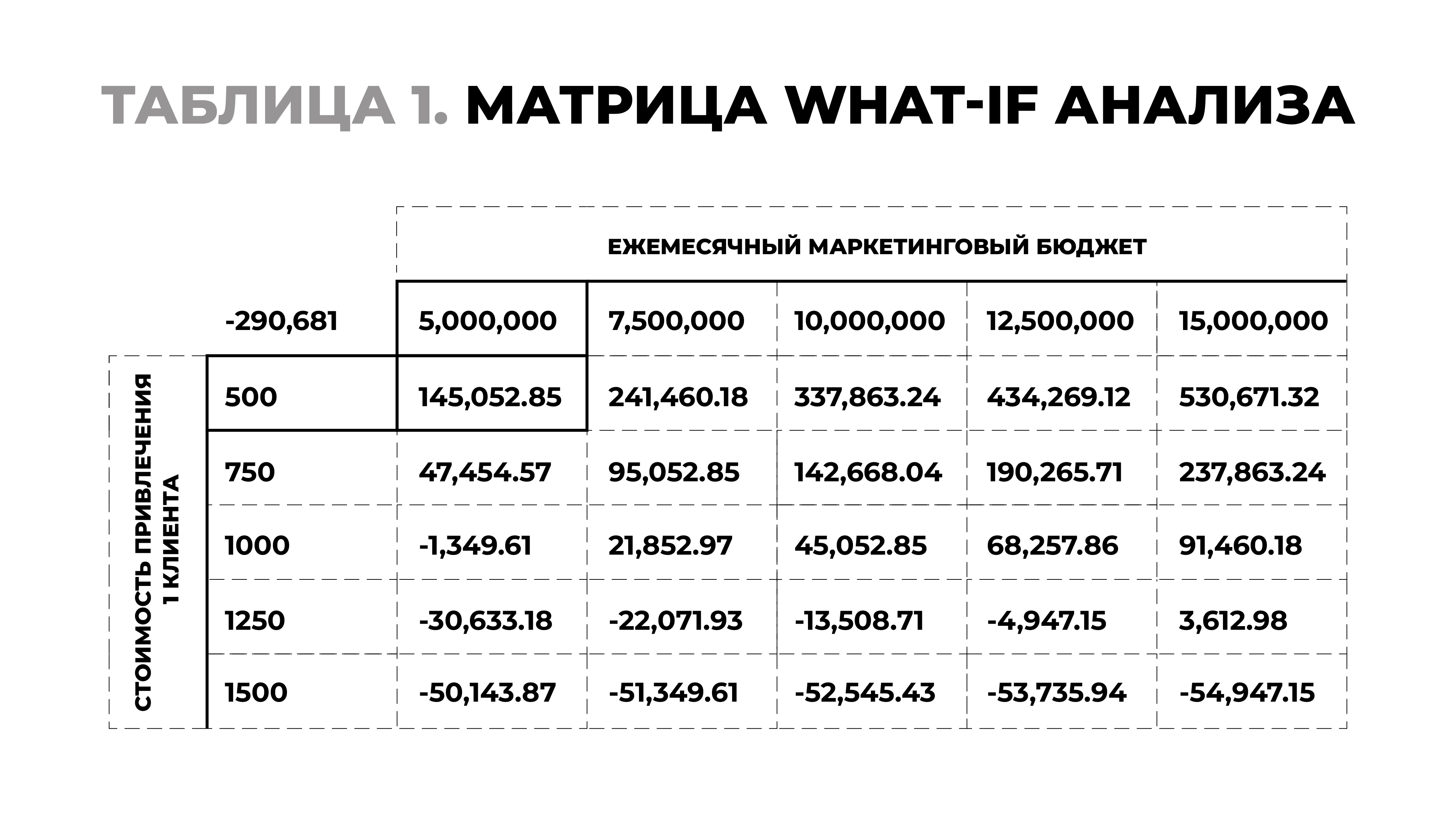

Для тестування припущення я застосовую , завдяки якому можу зрозуміти вплив зроблених припущень на кінцевий результат.

Ось приклад, як розмір маркетингового бюджету й вартість залучення одного клієнта може вплинути на фінансовий результат кейсу. Так, при маркетинговому бюджеті 5 млн грн та вартості залучення одного клієнта 500 грн прибуток складає 145 тис. грн. Проте якщо вартість залучення одного клієнта становитиме 1500 грн, то ми отримаємо збиток у розмірі 50 тис. грн.

Таблиця 1. Матриця What-If аналізу

4. Розрахувати Revenue Estimation

При розробці бюджету дуже важливо зрозуміти, як ви будете монетизувати продукт / послугу. Один із найефективніших способів розрахунку доходу — помножити прогнозовану базу користувачів / клієнтів / передплатників на середній чек такої людини.

Наприклад, у місяці Х, згідно з моєю оцінкою, кількість передплатників становитиме 10 000 осіб, при цьому моя передплата коштує $5 на місяць. Відповідно, у місяці Х моя виручка становитиме $5* 10 000 = $50 000.

Важливо! Якщо у вас підписна модель бізнесу, рекомендую базу користувачів розраховувати так:

Кількість користувачів на початок періоду + Нові користувачі - Користувачі, які відписалися = Кількість користувачів на кінець періоду.

Таблиця 2. Розрахунок клієнтської бази (підписна модель)

Якщо у вас інша модель, можна використовувати метод воронки.

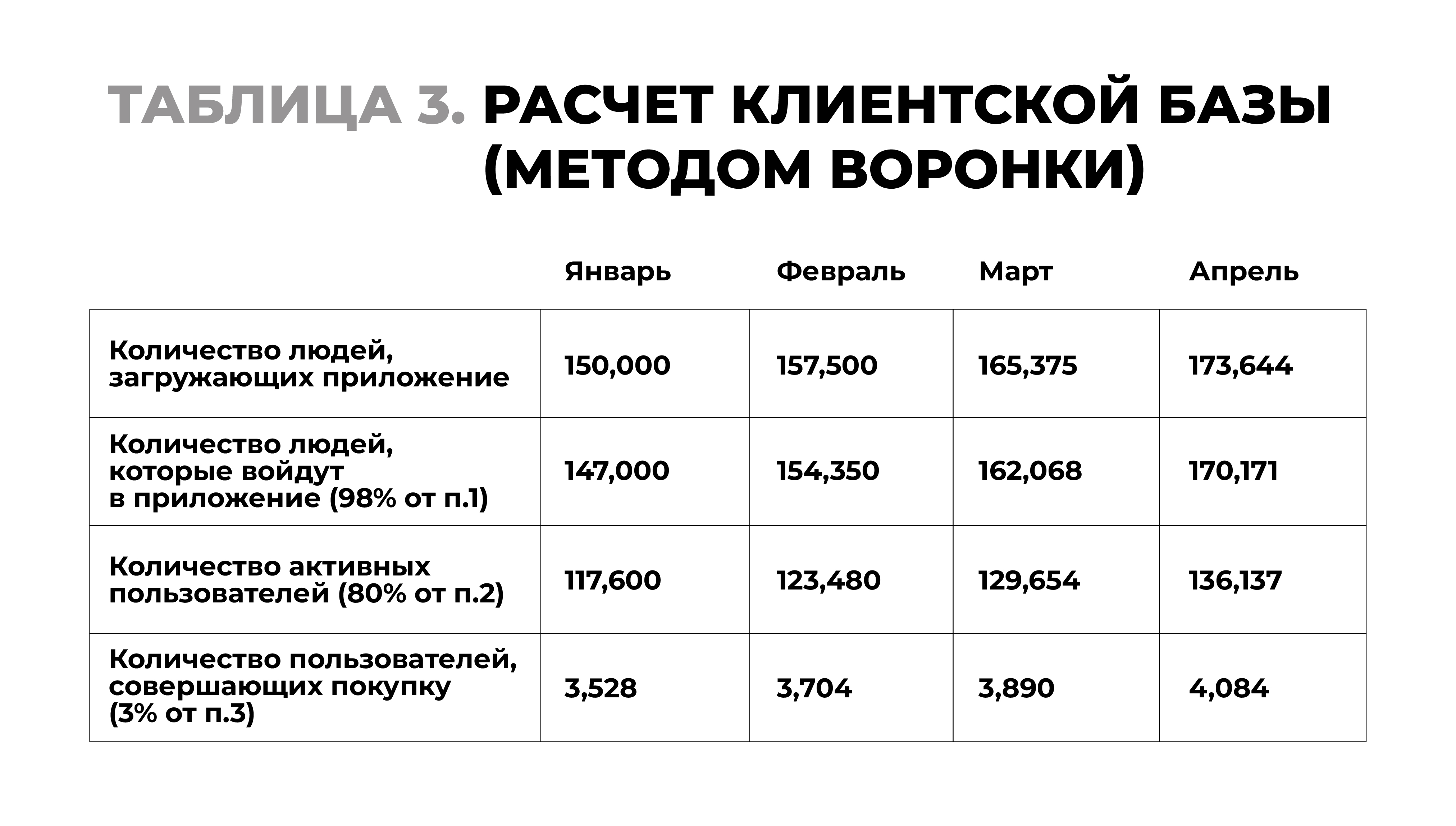

Таблиця 3. Розрахунок клієнтської бази (методом воронки)

Для більш точного розрахунку можна сегментувати користувачів за певними категоріями. Наприклад, поділити на тих, хто користується сервісом безкоштовно, та преміум-користувачів, які платять за програму.

До речі, безкоштовні користувачі теж генерують виручку для стартапу — у вигляді переглянутої реклами або one-off покупок. У деяких випадках безкоштовні користувачі генерують більше прибутку, ніж преміум.

5. Визначити Сost Estimation

Розрахунок собівартості аналогічний до прогнозу виручки. Тільки замість виручки на одну людину кількість проданих одиниць потрібно помножити на витрати на виробництво та реалізацію продукції (робіт, послуг).

До витрат можна віднести матеріали, транспорт (на перевезення матеріалів та / або готового продукту), працю виробничого персоналу, банківські комісії тощо. А якщо ви, приміром, розробляєте SaaS рішення, то можете включити в собівартість витрати на хостинг, персонал, який займається клієнтською підтримкою, додатки, які застосовуються для розробки, а також витрати на підтримку ІТ-інфраструктури.

Інші операційні витрати — це ті, що не залежать від обсягу виробництва. В основному сюди входять:

- зарплата розробників — згідно з вашою дорожньою картою;

- зарплата адміністративного персоналу (фінансовий менеджер / бухгалтер, рекрутер / HR менеджер тощо);

- оренда приміщення, якщо використовуєте;

- витрати на відрядження.

При цьому, одна й та ж людина може виконувати різні функції, якщо в неї є необхідна експертиза. Також додатково можна закласти витрати з резервом 10-15%, тому що вийти за рамки бюджету дуже легко.

Капітальні витрати (або САРЕХ) теж є фіксованими, проте їх слід відокремити. Ці витрати не вказуються в звіті про доходи та витрати, але амортизація таких активів впливає на операційний прибуток до оподаткування. До САРЕХ можна віднести, наприклад, витрати на покупку обладнання, землі або будівлі.

6. Агрегувати дані

Останній крок — зібрати та впорядкувати всі дані в таблиці. Нижче ви можете побачити типові таблиці, які можна використати для підведення підсумків на вкладці Summary.

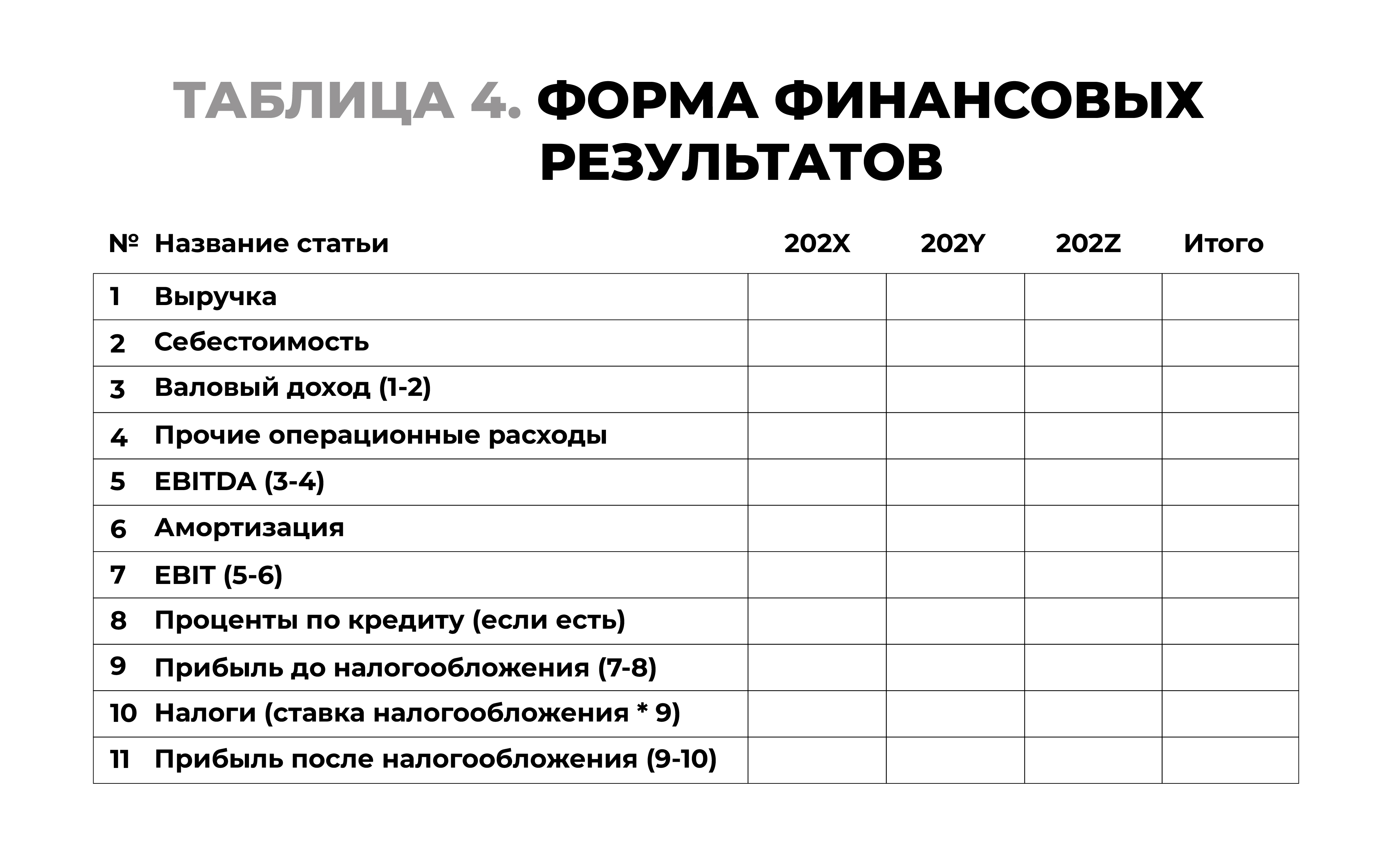

Таблиця 4. Форма про фінансові результати

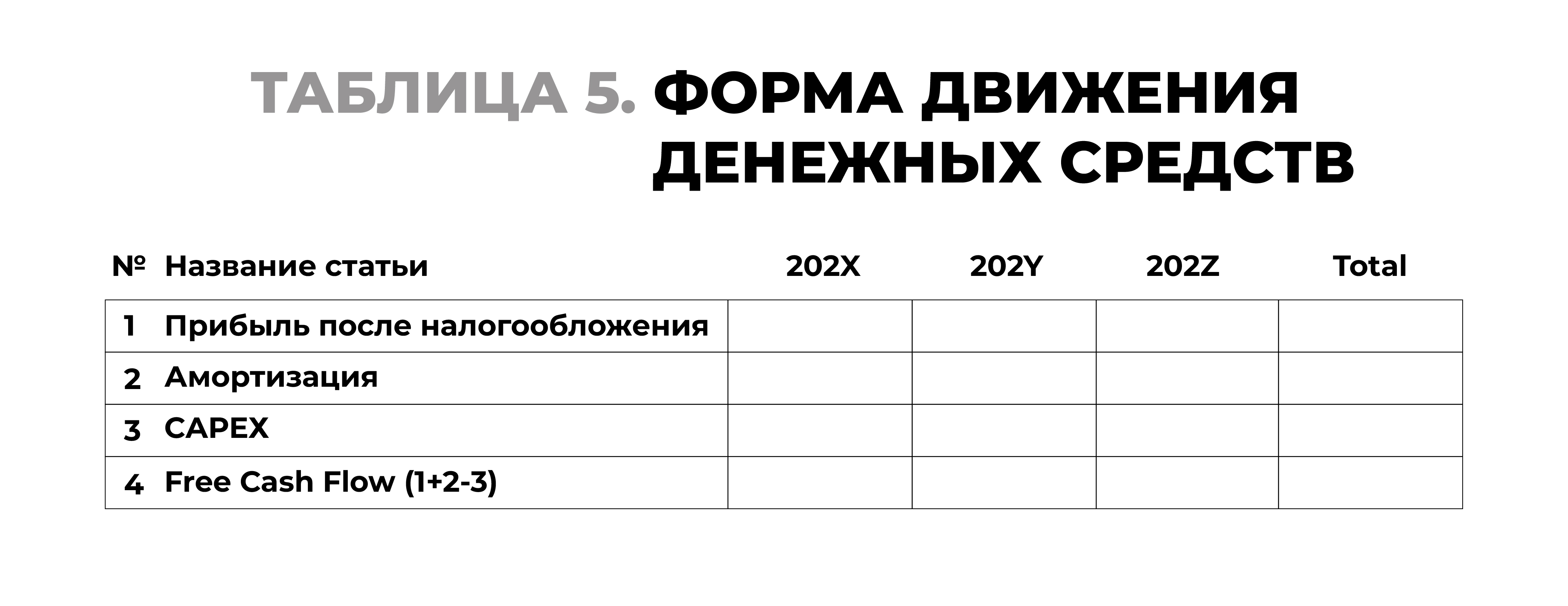

Таблиця 5. Форма про рух грошових коштів

Отже, це кроки для створення скелету фінмоделі, на який кожен стартап має наростити власні «м’язи». На жаль, через те що бізнеси дуже різні та мають різні тактичні та стратегічні цілі, неможливо зробити спільний шаблон. Ми в TECHIIA проходимо цей шлях кожен раз наново. Він виглядає довгим, але значно зекономить вам час і кошти надалі — особливо на етапі залучення інвестицій.

Оригінал на .