Как пандемия повлияла на esports и стоит ли вкладывать средства в эту индустрию.

Олег Крот, инвестор, управляющий партнер холдинга TECHIIA и киберспортивного медиахолдинга WePlay Esports — об esports-компаниях без будущего, инвестиционных рисках и вредительстве Tesla

Чем большие обороты набирает новая индустрия, тем больше в ней появляется «экспертов широкого профиля». Не миновала сия чаша и киберспорт.

Вплоть до 2020-го рынок esports стабильно на десятки процентов. Но это не мешает цеплять на него кликбейтные ярлыки вроде «пузырь похуже криптовалют», «бессовестный развод инвесторов» или наоборот — «новая золотая жила».

Этот текст поможет вам увидеть esports-картину шире. Попробую изнутри индустрии разобрать несколько популярных штампов об инвестициях в киберспорт.

Миф 1. Киберспорт неинтересен по цифрам, а инвестировать, кроме команд, особо не во что

Многие справедливо сравнивают киберспорт с традиционными видами спорта. Соревновательная составляющая, наблюдение за игрой любимых команд, турниры, мерч, способы заработка — все это совпадает. Но, мол, отличаются цифры. Например, в немецкого офиса PwC говорится, что Бундеслига приносит доход в размере около 50 евро на одного фаната. При этом для киберспорта эта цифра составляет 2,72 евро.

Разница огромна — и логична. Футбол копил своих зрителей 150 лет, киберспорт же только набирает обороты. Аудитория — даже во время пандемии — растет, как и возможности ее монетизации.

В обоих видах спорта есть опция инвестировать в команды. Но она далеко не единственная. Есть турнирные операторы и медиахолдинги. Есть стартапы, разрабатывающие новые технологии для трансляций и вовлечения зрителей. Есть производители оборудования и одежды. Есть держатели инфраструктуры.

Это многоцелевая арена в Торонто вместимостью 7000 мест. Проектировалась с акцентом на киберспортивные события. Открытие запланировано на 2025 год. Источник:

Наконец, еще одно важное отличие электронного спорта от традиционного. Футболом, баскетболом и хоккеем не владеет никто. А в киберспорте у каждой дисциплины есть свой правообладатель.

К примеру, The Motley Fool пятерку esports-компаний с самыми дорогими акциями. Это правообладатели популярных игр Activision Blizzard, Tencent Holdings, Take—Two Interactive, Electronic Arts. Замыкает список Huya — компания не создает игры, а является платформой для потоковой передачи игрового видео на китайском рынке.

Самое простое, что может сделать инвестор — купить акции этих компаний. И это лишь одна из возможностей.

Миф 2. Киберспорт — сфера экстравысокого риска

Ни одну индустрию нельзя назвать высокорисковой в целом. Вся соль — в конкретике. В киберспорте я бы выделил три тенденции.

Высокий риск — высокий доход. Из-за хайпа в индустрии многие молодые киберспортивные команды хотят получать большую зарплату, но не готовы к медийности и постоянной работе. Они «продают» инвесторам только возможность выигрыша — при том, что призовые оставляют себе, а менеджменту предлагают продавать рекламные интеграции.

Любое вложение в подобную молодую команду, организацию или стартап — это венчур. Но с возможностью получить пропорционально высокий доход.

Возрастающий риск. На рынке турниров по Counter Strike и Dota 2 давно идет нешуточная борьба. Операторы заключают договоры с командами о гарантиях участиях. Команды повышают цены, создавая нездоровый ажиотаж, который, в свою очередь, делает сотрудничество с ними и проведение чемпионатов недостаточно экономически привлекательным.

Независимых регуляторов этой истории нет. Правообладатель только выигрывает от повышенной активности вокруг его продукта.

Мое глубокое убеждение — компании, которые сосредоточены на одной-двух дисциплинах, не имеют будущего и потеряют рынок меньше чем за 2 года. Чтобы не обнаружить однажды, что все лучшее с нами уже случилось, WePlay Esports активно развивает новые дисциплины и альтернативные проекты.

Оформление WePlay Esports Arena Kyiv на . Фото — WePlay Esports

Умеренный риск — прогнозируемый доход. Более осторожный подход — инвестировать в устоявшегося лидера рынка. У него есть понятная стратегия, а финансовая история подтверждает адекватность и реалистичность прогнозов.

Безусловно, киберспорт — не продукты питания, лекарства и прочие товары первой необходимости. Но люди любят играть или следить за играми любимых команд. Крайне маловероятно, что они откажутся от развлечений. Риски же зависят от бизнес-подхода конкретных игроков рынка, о чем ниже.

Миф 3. Срок окупаемости инвестиций в киберспорт неоправданно долгий

То же самое можно сказать о любой индустрии. В какой момент окупятся инвестиции в нефть? Мы не узнаем ответ, пока не спросим: «Для кого — British Petroleum или людей, которые инвестировали в неудачные месторождения?» Первые давно все окупили, вторые ошиблись и потеряли деньги.

Инвестиции в развитие компании — не то событие, которое имеет точку начала и конца. Стратегий много, и они зависят от цели.

Кому-то подходит малый, но долгий и стабильный заработок. Кто-то вкладывает $10 млн с большой вероятностью их потерять, но, возможно, получить $20 млн. А кто-то спешит занять долю рынка в ущерб краткосрочному заработку. Так иногда поступают новые банки, а в ближайшие годы мы столкнемся с навязчивой активностью производителей электрокаров, особенно родом из Китая.

Я могу опираться на опыт WePlay Esports. В 2018 году инвестфонд JKR вошел с нами в долю, а год спустя мы с партнером Юрой Лазебниковым выкупили ее в несколько раз дороже от суммы изначальных инвестиций. Так же было с отдельными инвесторами, которых мы привлекали на год-два взаимодействия.

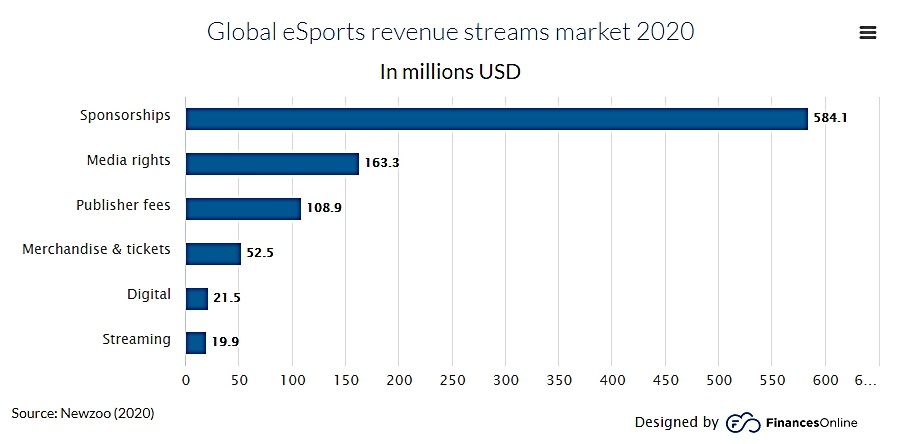

Миф 4. Киберспорт полностью зависит от спонсоров и медиаправ

При подготовке соревнования менеджеры-фандрайзеры наибольшее внимание уделяют поиску спонсоров и продаже прав на трансляцию. Эти статьи составляют до 70% дохода индустрии.

Источник:

Спонсоры — важнейшая часть заработка в киберспорте, как и в футболе, и любом другом спорте. Это хорошо и плохо одновременно. Поэтому, на мой взгляд, развитие revenue streams — важнейшее направление для компаний.

Наша задача — дать зрителю новые ощущения и искать инструменты прямой монетизации. То есть, спонсор — отдельно, зритель — отдельно.

Кроме того, не нужно забывать о мерче. Хотя согласно отчетам киберспортивных компаний, он занимает достойное место в доходах, по-моему, мало кто использует его в полную силу. Для меня, например, остается загадкой, почему турнирный оператор с узнаваемым брендом и миллионной аудиторией не пытается ничего продать своей аудитории.

Миф 5. Стриминговые платформы и киберспортивные команды накручивают просмотры

Этот миф тесно связан с предыдущим. Якобы турнирные операторы, платформа Twitch, YouTube и сами команды завышают данные просмотров с целью взять со спонсоров как можно больше денег.

Выглядит это как теория заговора. Чуточку лучше в своих отчетах стараются выглядеть все — от SpaceX до нацбанков. Но почему-то именно киберспорту дорисовывают рога и хвост.

Если серьезно, любой участник рынка доказал бы неправомерность цифр, если бы они были накручены. Другое дело, что аудитора пока нет, а методологически правильно подсчитать аудиторию можно не всегда.

Вспомним о методиках расчета просматриваемости телепрограмм. Они очень далеки от точности, но на них стоит вся телеиндустрия. В этом плане калькуляция трафика в интернете ушла далеко вперед. Правда, стремление сделать рынок прозрачным, дать рекламодателю четкое понимание, за что он платит, вступает в конфликт с политикой конфиденциальности целых стран — взять хотя бы европейский GDPR

Миф 6. Лучше инвестировать в Tesla, чем в киберспорт

В контексте надежности есть один из ключевых коэффициентов — PE ratio, который показывает соотношение стоимости компании к ее прибыли. Например, по состоянию на 9 марта для компании он равнялся 13,71. Для на ту же дату он был 899,36. У — 438,6, — 25,28, — 81,01.

Как правило, однажды кто-то из ключевых игроков находит акции переоцененными, а пузырь излишне раздутым и выходит в кэш. Если что-то оценивается гораздо дороже, чем может принести в обозримом веке, то рано или поздно от этого актива массово избавляются.

Тот же показатель для киберспортивных компаний, как правило, находится в вилке от 4-5 до 15. Такое соотношение считается наиболее устойчивым и подлежит наименьшей девальвации в случае турбулентности на рынке. Более того, им есть куда расти. К примеру, среднее значение PE ratio для S&P 500 — около 15.

С другой стороны, компании стоят дорого не только по причине своих успехов на рынке. Деньги, акции и прочие виртуальные категории держатся на поведенческой психологии. Люди смотрят на показатель PE ratio в зависимости от отрасли в динамике и верят, что прибыли вырастут. Поэтому все немного раздуты, включая тот же HP. Но мы говорим о соотношении риска к возможности заработать. Если вам нужен рисковый актив, который пиарится и летит вверх, как Tesla, возможно, стоит в него вложиться.

Миф 7. Киберспорт — беспроигрышная золотая жила

В инвестировании крайний оптимизм так же вреден, как и излишний пессимизм.

Всего год назад организаторы профессиональных esports-турниров собирали на аренах по 40 000 зрителей. Топ-игроки получали миллионные призовые. Звезды мировой величины инвестировали, спонсоры оплачивали рекламные проявления. Goldman Sachs , что по деньгам электронный спорт вот-вот обойдет традиционный, в частности НФЛ.

А потом мы все знаем, что случилось. Сфера единственной смогла перейти в онлайн и давать своей аудитории новый контент, пока фанаты футбола, баскетбола и хоккея ждали конца локдауна.

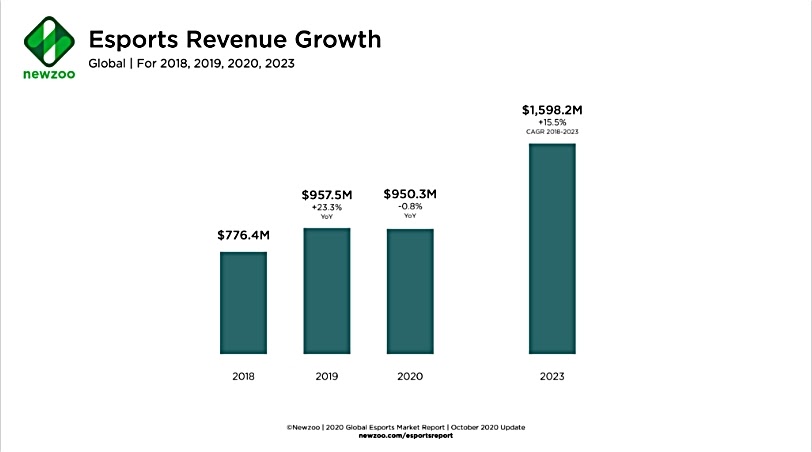

Но и киберспорт без живых мероприятий недополучил деньги за билеты, мерч, еду. Стало меньше желающих купить медиаправа и рекламные проявления во время соревнования. Вместо ожидаемого роста выручки на 16% до $1,1 млрд — на 0,8%.

«Оценка индустрии возвращается с небес на землю», — американский Forbes Бобби Шарма, инвестиционного консультанта нью-йоркской компании Electronic Sports Group. Там же — результаты 10 самых дорогих esports-компаний. Тоже без сенсаций: одни за 2020 год просели, другим удалось вырасти.

В феврале 2020-го аналитическая компания Newzoo прогнозировала esports $1,1 млрд дохода, но осенью скорректировала данные. Источник:

Киберспорт переживает свой кусок кризиса вместе с остальными, и не нужно его излишне романтизировать. Это такой же рынок, как недвижимость, авиация или энергетика. Здесь есть высокомаржинальные и низкомаржинальные продукты, есть заработок в короткой и длинной перспективе, есть место взлетам, потерям и неудачам.

Каждый делает свой выбор. Инвестировать в венчурные проекты, присоединяться к трудолюбивым командам, покупать акции ведущих компаний. Или наблюдать в сторонке, как формируется новая индустрия.

Оригинал статьи на