Φωτογραφία: Depositphotos

Ο Oleg Krot, επενδυτής και Διευθύνων Εταίρος της TECHIIA, μιλάει για τον αντίκτυπο που έχουν τα συναισθήματα στις χρηματοπιστωτικές αγοράς, τον Δείκτη Fear & Greed, καθώς και για τον Nathan Rothschild, που έβγαλε 72 εκατομμύρια λίρες σε τρεις ημέρες.

Στις 18 Ιουνίου του 1815, τα συμμαχικά στρατεύματα νίκησαν τον Ναπολέοντα στο Βατερλώ. Ο Βρετανός βαρόνος Nathan Rothschild γνώριζε την έκβαση της μάχης τρεις ημέρες νωρίτερα πριν και από τις διοικούσες αρχές του Λονδίνου. Στις 19 Ιουνίου, ο Nathan άρχισε να πουλάει τα ομόλογά του στο Χρηματιστήριο. Όλοι πίστεψαν πως πουλούσε τα περιουσιακά του στοιχεία λόγω μιας επικείμενης γαλλική εισβολή, οπότε έκαναν το ίδιο. Το σχέδιο του Rothschild λειτούργησε τέλεια: προκάλεσε μεγάλο πανικό και η αγορά φαλήρησε. Έπειτα αγόρασε όλες τις μετοχές σε πολύ χαμηλή τιμή και κέρδισε 40 εκατομμύρια λίρες - με τα σημερινά δεδομένα ισούνται με 72.7 δισεκατομμύρια λίρες.

Ο Nathan Rothschild γνώριζε πως λειτουργούν τα συναισθήματα. Είχε πει "Αγοράστε όταν το αίμα ρέει στους δρόμους", και πρόσθεσε: "Ακόμα κι αν το αίμα είναι δικό σας."

Μπορεί κανείς να είναι επιφυλακτικός με αυτή τη συμβουλή που δόθηκε πριν από 200 χρόνια. Αλλά στην πραγματικότητα, εξακολουθεί να ισχύει. Σήμερα έχουμε στη διάθεσή μας δεκάδες δείκτες τεχνικής ανάλυσης. Ωστόσο, όπως και στις μέρες του Nathan Rothschild, τα σημερινά χρηματιστήρια συχνά παρακινούνται από τα συναισθήματα.

Τι εμποδίζει την επικράτηση της λογικής

Ο Φόβος και η απληστία! Πάντα αποτελούσαν κομμάτι της επενδυτικής κοινότητας. Δε μπορούμε να προβλέψουμε πότε θα εμφανιστούν, πόσο καιρό θα διαρκέσουν και ποιες θα είναι οι συνέπειές τους. Ποτέ δεν προσπαθούμε να κάνουμε τέτοιες προβλέψεις. Ο στόχος μας είναι πολύ πιο ταπεινός. Είναι να "φοβόμαστε την απληστία των άλλων και να είμαστε άπληστοι όταν οι άλλοι φοβούνται.

Τα λόγια αυτά ανήκουν στον Warren Buffett,, τον πιο άπληστο επενδυτή των ημερών μας. Συγκεκριμένα η προσέγγιση "Αγοράστε φόβο, πουλήστε απληστία", ήταν εκείνη που τον βοήθησε να γίνει επενδυτής.

Ο Rothschild και ο Buffett εισήλθαν στην αγορά σε μια στιγμή φόβου όταν οι υπόλοιποι παίκτες πανικοβλήθηκαν και τράπηκαν σε φυγή, πουλώντας τα περιουσιακά τους στοιχεία σε εξευτελιστικές τιμές. Όταν τα περισσότερα περιουσιακά στοιχεία είναι υπερεκτιμημένα, όταν οι επενδυτές είναι πιο άπληστοι, θα πρέπει να φοβόμαστε και να αποφεύγουμε τις επενδύσεις.

Πως μετράμε τα συναισθήματα των επενδυτών

Ο αντίκτυπος των συναισθημάτων στις χρηματοπιστωτικές αγορές είναι τόσο προφανής που αργά ή γρήγορα κάποιος έπρεπε να δημιουργήσει ένα εργαλείο για τη μέτρηση του. Και αυτό εφευρέθηκε από έναν αναλυτή της πύλης οικονομικών ειδήσεων CNNMoney.com.

Ο δείκτης αυτός ονομάζεται . Υποδεικνύει πότε το χρηματιστήριο έχει μεγάλη αξία και σε ποιο βαθμό οι επενδυτές είναι πρόθυμοι να αναλάβουν κινδύνους τη δεδομένη στιγμή. Οι χαμηλές τιμές του δείκτη μας λένε ότι η αγορά είναι ανήσυχη, δεν υπάρχει καμία επιθυμία συμμετοχής σε επικίνδυνα έργα. Τα υψηλά επιτόκια δείχνουν ότι η αγορά είναι υπερεκτιμημένη και οι επενδυτές είναι πιο χαλαροί.

Ο δείκτης κυμαίνεται από το 0 (ακραίος φόβος) έως το 100 (ακραία απληστία) και υπολογίζεται με βάση επτά άλλους δείκτες.

1 Δείκτης της Αγοράς

Το εργαλείο αυτό δημιουργήθηκε από το Χρηματιστήριο Επιλογών του Συμβουλίου του Σικάγο (CBOE). Οι υψηλότερες τιμές του δείκτη υποδεικνύουν την επικράτηση του φόβου, ενώ οι χαμηλότερες την απληστία. Στην αρχή της κρίσης τον Μάρτιο του 2020, ο αριθμός αυτός έφθασε στο 66. Τώρα, κυμαίνεται μεταξύ 18 και 30, αναφέροντας ότι η αγορά είναι λίγο πολύ σταθερή.

2 Δείκτης Δικαιωμάτων

Η χαμηλή αξία αυτού του δείκτη (όταν υπερισχύουν οι συναλλαγές δικαιωμάτων πώλησης) υποδηλώνει την απληστία των επενδυτών και αντίστροφα. Τώρα, αυτός ο αριθμός είναι μέχρι 0,5. Εν μέσω του φόβου για τις αγορές τον Μάρτιο του 2020, έφτασε το 1,28. Ωστόσο, αναλυτές αναφέρουν ότι έχουμε ένα από τα υψηλότερα επίπεδα αγορών τα τελευταία δύο χρόνια και αυτό δείχνει ακραίο φόβο.

3 Δείκτης της Αγοράς

Ο δείκτης αυτός μετράται συγκρίνοντας τον δείκτη S&Ρ 500 με τον κινητό μέσο όρο των 125 ημερών. Εάν ο δείκτης είναι κάτω από τον δείκτη των 125 ημερών, η αγορά θα κυριαρχείται από φόβο, αν είναι υψηλότερη, όπως τώρα, η απληστία κυριαρχεί στην αγορά.

4 Δείκτης Τιμών Μετοχών

Μετράται από το ποσοστό του αριθμού των μετοχών που έφτασαν σε υψηλό 52 εβδομάδων και σε χαμηλό 52 εβδομάδων. Όσο υψηλότερος είναι ο συντελεστής, τόσο περισσότερη αισιοδοξία και απληστία. Αυτή τη στιγμή, το μέγιστο είναι περίπου 10% υψηλότερο.

5 Δείκτης Τιμής Μετοχών

Ο δείκτης αυτός μετράται συγκρίνοντας τον αριθμό των αποθεμάτων στο NYSE, την αύξηση και την πτώση, με τη χρήση του ταλαντωτή McClellan. Ο δείκτης βασίζεται στην εξομάλυνση της διαφοράς μεταξύ του αριθμού των προβλημάτων προόδου και να μείωσης. Αυτός ο δείκτης κυμαίνεται μεταξύ "ουδετέρου" και "άπληστου" τους τελευταίους μήνες.

6 Ζήτηση Safe Haven

Όταν οι επενδυτές φοβούνται, εγκαταλείπουν τον κίνδυνο και μεταφέρουν περιουσιακά στοιχεία τους σε περιουσιακά στοιχεία Safe Haven, όπως ομόλογα χρυσού και ομόλογα του αμερικανικού δημοσίου. Τις τελευταίες 20 ημέρες, οι μετοχές υπερέβησαν τα ομόλογα κατά 3,36% (στις 16 Μαρτίου). Ωστόσο, σύμφωνα με αναλυτές του CNN , αυτή είναι η ασθενέστερη επίδοση των μετοχών σε σύγκριση με τα ομόλογα για την τελευταία διετίας και δείχνει ότι οι επενδυτές αρχίζουν να ξεφορτώνονται τα επικίνδυνα αποθέματα, προτιμώντας την ασφάλεια των ομολόγων.

7 Ζήτηση Junk Bond

Οι επενδύσεις σε τίτλους εταιρειών που δεν έχουν σταθερή εμπορική φήμη δείχνουν ότι οι επενδυτές ακολουθούν πιο ριψοκίνδυνες στρατηγικές. Επί του παρόντος, η διαφορά στην κερδοφορία μεταξύ των junk bonds και των ασφαλέστερων εταιρικών ομολόγων είναι μόνο δύο ποσοστιαίες μονάδες. Ενώ τον Φεβρουάριο η κερδοφορία στην αγορά ομολόγων έπεσε κάτω από το 4% για πρώτη φορά στην ιστορία, σήμερα ο δείκτης αυτός είναι περίπου 4%. Αυτό σημαίνει ότι διανύουμε μία περίοδο απληστίας, κατά τη διάρκεια της οποίας οι επενδυτές είναι έτοιμοι για χαμηλότερα επιτόκια.

Τι θα συμβεί τώρα

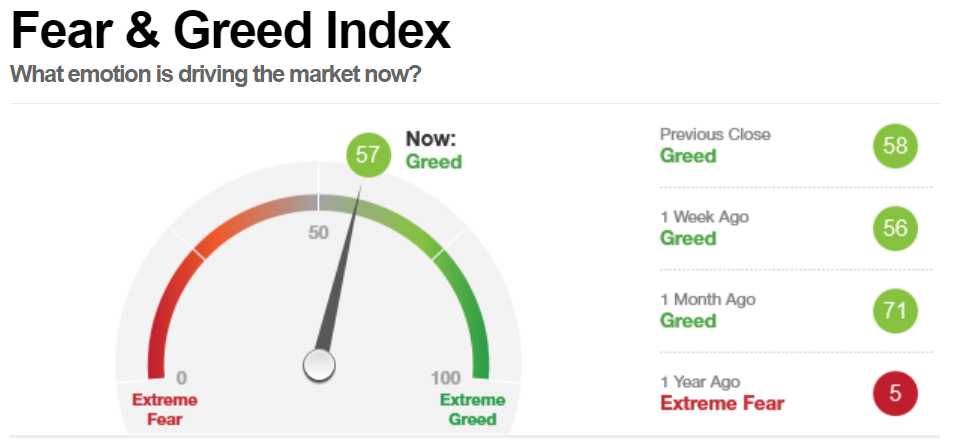

Πριν από ένα χρόνο, όταν βρισκόμασταν στην αρχή της κρίσης, ο δείκτης Fear & Greed έπεσε στις 21 μονάδες, πράγμα που σημαίνει ότι οι επενδυτές βρίσκονταν σε κατάσταση ακραίου φόβου. Ήταν κατά τη διάρκεια αυτής της περιόδου που πολλοί άνθρωποι πανικοβλήθηκαν και άρχισαν να ξεφορτώνονται πιθανώς αξιόπιστα περιουσιακά στοιχεία. Για παράδειγμα, οι μετοχές της Alphabet Inc έχασαν το 30% της αξίας τους μέσα σε έναν μόλις μήνα.

Σε περιόδους ακραίου φόβου, οι επενδυτές υποτιμούν την αγορά και αποσύρουν τα κεφάλαιά τους. Οι ευαίσθητοι παίκτες χάνουν χρήματα, οι καρχαρίες με νεύρα από ατσάλι, αντίθετα, βλέπουν το φόβο ως σημάδι πως πρέπει να αγοράσουν.

Όντως, η αγορά φόβου είναι η καλύτερη στιγμή για επενδύσεις. "Το καλύτερο πράγμα που μας συμβαίνει είναι όταν μια μεγάλη εταιρεία μπλέκει σε προσωρινά προβλήματα. ... θέλουμε να τα αγοράσουμε όταν βρίσκονται στο τραπέζι των συναλλαγών", δήλωσε ο Warren Buffett.

Ελπίζουμε αυτή η συμβουλή να μη μας χρειαστεί σύντομα: σήμερα ο δείκτης Fear & Greed είναι μεταξύ 55 και 60. Αυτό σημαίνει ότι οι επενδυτές είναι άπληστοι και υπερεκτιμούν την αγορά. Αγοράζουν περιουσιακά στοιχεία σε φουσκωμένη τιμή και αναμένουν ακόμη μεγαλύτερη ανάπτυξη.

Μπορούμε να εμπιστευτούμε τυφλά τον δείκτη Fear & Greed

Ο δείκτης Fear & Greed αντικατοπτρίζει αντικειμενικά την κατάσταση της αγοράς. Αλλά δεν πρόκειται για μία καθολική μέτρηση.

Για παράδειγμα, οι υψηλοί δείκτες φόβου δεν υποδηλώνουν πάντα ότι είναι η κατάλληλη στιγμή για να αγοράσετε. Μερικές φορές ο φόβος των επενδυτών μπορεί να σηματοδοτήσει την έναρξη μιας μακράς περιόδου πτώσης. Ναι, μπορείτε να αγοράσετε πολύ φθηνότερα περιουσιακά στοιχεία, αλλά δεν έχετε μεγάλο περιθώριο κέρδους. Έτσι, αν δεν έχετε προγραμματίσει να παίξετε το μακροχρόνιο παιχνίδι, αυτός ο δείκτης μπορεί να σας απογοητεύσει.

Το ίδιο ισχύει και για τον δείκτη της υψηλής απληστίας, δεν σηματοδοτεί πάντα μια καλή στιγμή για την πώληση περιουσιακών στοιχείων. Με άλλα λόγια, ακόμη και οι εξαιρετικά υψηλές επιδόσεις των δεικτών δεν σημαίνουν ότι η αγορά έχει φτάσει στο μέγιστο σημείο της.

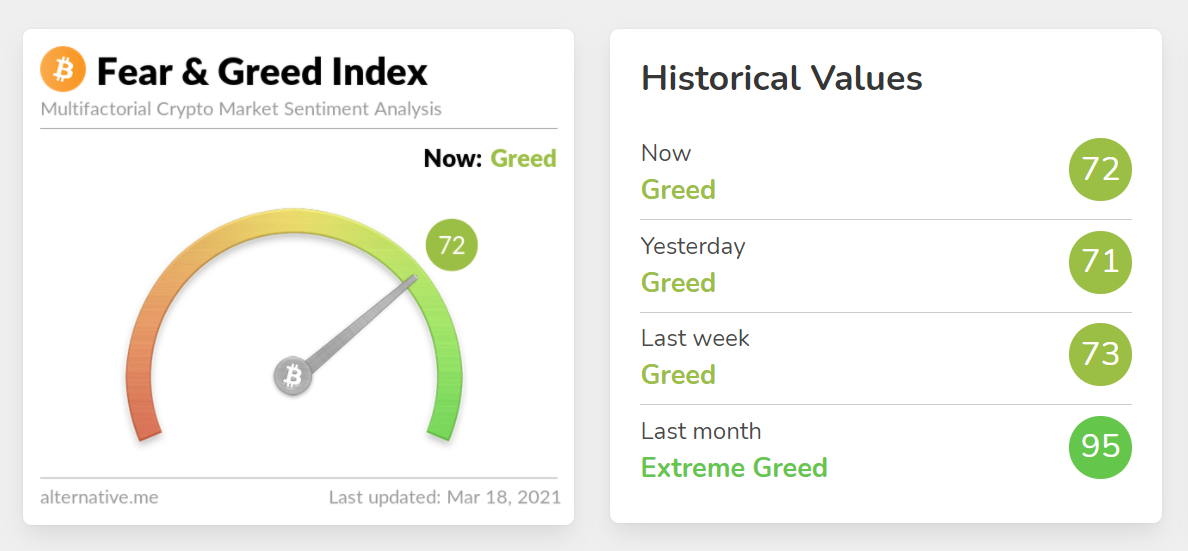

Θυμηθείτε πώς ο Elon Musk επένδυσε στο Bitcoin. Επένδυσε σε κρυπτονομίσματα όταν ο δείκτης Fear & Greed του Bitcoin . Ορισμένοι αναλυτές ανέφεραν ότι ο Mask επένδυσε σε κρυπτονομίσματα σε μια εντελώς ακατάλληλη στιγμή. Ωστόσο, πρόσφατα είπε ότι μέσα σε ένα μήνα στο Bitcoin, η Tesla κέρδισε περισσότερα από ό,τι στις πωλήσεις αυτοκινήτων το προηγούμενο έτος. Ο Musk είναι απίθανο, καθοδηγούμενος από τους δείκτες, να αποφασίσει να επαναλάβει μία τέτοια επένδυση.

Υπάρχει ακόμα ένα μειονέκτημα σε αυτόν τον δείκτη, καθώς και σε όλους τους άλλους: τα γεγονότα black swan δεν μπορούν να προβλεφθούν. Οι δείκτες μεταβάλλονται ομαλά, αλλά μερικές φορές πέφτουν απότομα. Για παράδειγμα, τον Σεπτέμβριο του 2008, ο S&Ρ 500 έπεσε απότομα σε χαμηλό τριών ετών και ο δείκτης Fear & Greed μειώθηκε στις 12 μονάδες. Με βάση προηγούμενα στοιχεία, άπληστοι επενδυτές που αποφάσισαν να διατηρήσουν τα περιουσιακά τους στοιχεία απλά έχασαν χρήματα.

Νιώστε τα συναισθήματα των άλλων, αλλά μην σας παρασέρνουν τα δικά σας

Ας συνοψίσουμε όλα όσα συζητήσαμε παραπάνω. Κάθε ένας από εμάς, από τη γέννησή του, είναι εξοπλισμένος με ένα εργαλείο για να εκφράζει και να διαβάζει συναισθήματα. Αλλά όταν ένας επενδυτής παίρνει αποφάσεις ακολουθώντας τα συναισθήματά του, παίρνει πολλά ρίσκα.

Από την άλλη πλευρά, η επίγνωση των συναισθημάτων που επηρεάζουν την αγορά είναι πολύ χρήσιμη. Εδώ παίζει σημαντικό ρόλο ο ρυθμός του Δείκτη Fear & Greed. Θα σας προειδοποιήσει για το συναίσθημα της αγοράς που μπορεί να επηρεάσει τη δική σας απόφαση και να σας βοηθήσει να αποφύγετε τον πειρασμό να κάνετε αυτό που κάνει ο καθένας, ειδικά όταν αυτό το βήμα ενδέχεται να αποδειχθεί παράλογο.

Πρωτότυπο άρθρο από το